「50代のおひとりさま」その賃金と貯蓄、年金はいくらか。ひとりでいる背景とともに考える

人生100年時代になり、元気な高齢者が増えてきました。

そう考えると、50歳はやっと折り返し地点に到達したということですね。

ライフスタイルも大きく変化し、多様性が容認されるようになり、結婚に対する考え方も変わり、おひとりさまの生活を選択する人も増えてきています。

パートナーと離婚や死別、そもそも未婚など理由はさまざまありますが、誰でもいつかはおひとりさまになる可能性が高くなっています。

そこで、50代がおひとりさまになる背景を考察すると共に賃金や貯蓄額、年金受給額などみていきながら、人生100年時代、これからの人生をどの様に迎え、過ごしていけばいいのかみていきましょう。

その1. 50代おひとりさまの割合と背景は?

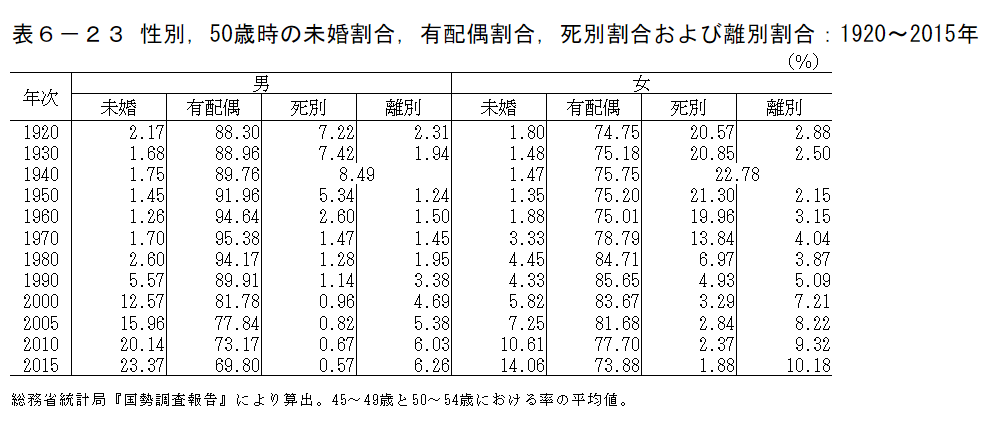

国立社会保障・人口問題研究所が発表した「-人口統計資料集(2021)-」によるこちらの表をご覧下さい。

おひとりさまの割合を理由別にみると、未婚の割合は男女ともに1960年までは1%台だったのに、女性の割合は1970年より、男性も1980年から徐々に増加して、2015年には男性が23.37%、女性も14.06%と2桁になっています。

一方、離別の割合は、男性が1980年までは1%だったのに1990年から増加しており、女性においては、1960年には3%台になり、2015年には10.18%と2桁になりました。

死別の割合は、平均年齢が年々上がってきたことに比例して、男女共に減少傾向にあり、2015年には、男性が0.57%、女性も1.88%となりました。

このように数値からみていくと、おひとりさまが多いのは、一度は結婚したものの、離婚したり、結婚していない未婚者数の増加が要因となっており、今後もこの傾向は続くと言えるでしょう。

それでも、生活をするうえで必要となるのが収入です。

つづいて、年代別にはどれくらいの収入があるのか、みていくことにしましょう。

その2. 50代おひとりさまの賃金は?

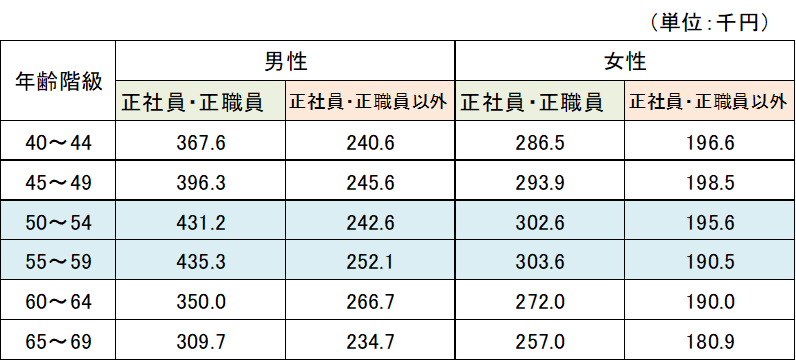

厚生労働省が発表した「令和2年賃金構造基本統計調査」を見てみますと、年齢別、雇用形態別の賃金は、次の表のようになります。

男性では、正社員・正職員であれば50~54歳では43万1200円、正社員・正職員以外のいわゆる非正規雇用では24万2600円になります。

55~59歳、正規雇用は43万5300円、非正規雇用は25万2100円とかなり差が生じています。

女性をみてみると、50~54歳の正規雇用は30万2600円、非正規雇用は、19万5600円で、55~59歳、正規雇用は30万3600円、非正規雇用は19万500円と20万円にも届かず、さらに格差が広がっています。

正規雇用で働き続けているのであれば、収入も安定して確保されるので、計画的に生活することで余力分をこれからの生活に充てるための貯蓄もできるでしょう。

しかし、非正規雇用の場合は、雇用だけではなく収入も安定していませんので、状況によっては日々の生活を送るのがやっとで、貯蓄は全くできないのではないでしょうか?

次は、50代のおひとりさまが一体どれくらい貯蓄しているのかみていきましょう。

その3. 50代おひとりさまの貯蓄額は?

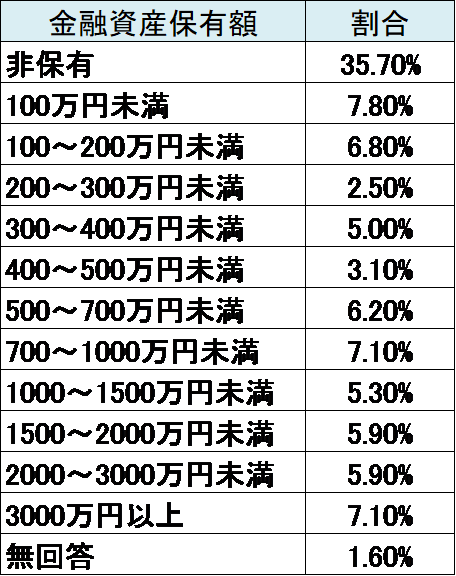

金融広報中央委員会が令和2年に発表した「家計の金融行動に関する世論調査[単身世帯調査]」の結果をみると次の表のとおりになります。

金融広報中央委員会が令和2年に発表した「家計の金融行動に関する世論調査[単身世帯調査]」の結果をみると次の表のとおりになります。

その一方で、1000万円を超えているおひとりさまは約20%もいて、2000万円を超えてかなりしっかりと貯蓄している人も約12%と一定割合の世帯にいます。

このように貯蓄額の割合から状況が二極化しているとみてとれます。

また、50代の単身世帯の平均貯蓄額は924万円、中央値は30万円という結果でした

正規雇用として正社員で働き続け、安定した収入を得ていれば、きちんと貯蓄をしている方は、50代でもまとまった貯蓄額を保有できるのでしょう。

しかし、非正規雇用で働いていた方や貯蓄をする習慣がなかった方は、貯蓄が出来ていないまたは少額だったりすることが考えられます。

また、女性の中には、育児のために休職や退職するなどキャリアダウンをしなければならなかったり、教育費や住宅ローンなどの負担がある場合にも貯蓄額が少ないことも考えられます。

キャリアや収入による違いは、老後の年金にまで影響する場合があります。

続いて、年金受給額についてみていきましょう。

その4. 50代のおひとりさまの年金受給額は?

「公的年金だけでは生活ができない」といわれますが、本当に公的年金だけで生活することはできないのでしょうか?

公的年金には、全国民が加入している国民年金(基礎年金)と会社員や公務員などの第2号被保険者が加入している厚生年金があります。

いずれも、納めた保険料や加入していた期間によって受給額は大きく変わってきます。

厚生労働省の「令和2年度 厚生年金保険・国民年金事業の概況」より、ひと月の公的年金の平均年金月額をみてみましょう。

先ずは、全国民が加入している国民年金の全体の平均年金月額は5万6252円です。

そのうち、男性の平均年金月額は5万9040円、女性の平均年金月額は5万4112円です。

また、サラリーマンが加入している厚生年金の全体の平均年金月額は14万4366円です。

そのうち男性の平均年金月額は16万4742円、女性の平均年金月額は10万3808円です。

国民年金と厚生年金の両方を合算して受給できるサラリーマンは、平均年金月額でかろうじて20万円を超えますが、自営業やフリーランスの方は、国民年金のみの受給ですので、ひと月5万円台で、これだけで生活することは、やはり厳しいと言わざるを得ません。

いずれにせよ多くの人にとって、これら公的年金だけの支給額ではゆとりのある老後を過ごすことができそうにありません。

これらの公的年金は、生涯受け取ることができる大切な収入源の一つですが、金額は限られています。従って、受給した金額をできるだけ手元に残す方法を考えると共に、自分で老後の生活を充実させるための資金を

増やす方法を実践することが重要になりそうです。

その5. 50代おひとりさまの節税方法

手取り額を増やす方法としては、節税がありますが、節税しながら貯蓄額を増やす方法がありますので、具体的にみていきましょう。

・iDeCo(個人型確定拠出年金)

iDeCoとは、自分が掛金を拠出し、自分で運用し、資産を形成する年金制度です

60歳に到達するまで掛金を拠出し、60歳以降に老齢給付金を受け取るという仕組みで、原則として60歳になるまで、資産を引き出すことはできません。

しかし、掛金全額が所得控除の対象となり、運用益も非課税です。

さらに、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となり、税制上の優遇措置が受けられますので、節税にも繋がります。

・NISA(少額投資非課税制度)

NISAとは、投資を行う際に少額投資非課税制度を利用した税制優遇のことです。

「NISA口座(非課税口座)」を開設して、その中で毎年一定の投資金額で金融商品を購入し、そこから得られる運用益が非課税になるという仕組みです。

NISAの最大のメリットは利益や配当金などが非課税で受け取ることができますので、iDeCoと同様に節税になります。

より多くの国民に積立・分散投資による安定的な資産形成を促す観点から、制度の見直しが繰り返し実施されていますので、少額からはじめて、長期で運用して老後の資金を積み立ててみようと考える方は、是非検討してみてはいかがでしょう。

その6. 50代おひとりさまの節約方法

続いて、手元に残る金額を増やすという意味でも効果的な方法である「節約方法」をみていきましょう。

・固定費を見直す

毎月の固定費を見直すことは、節約する上でとても重要なポイントです。 それは、スマホやWi-Fiなどの通信費など通常「サブスク」と呼ばれているサービスです。

ついつい便利だから見直しもせず継続したままになっていませんか?

それは、現在使用していないサービスも同様です。

使用している定額プランそのものを見直したり、実際に使っているのかその頻度や解約も視野に入れて検討することで、毎月の出費額の削減につながります。

・キャッシュレス決済を活用する

新型コロナウィルス感染防止の関連で、キャッシュレス化の動きが加速しています。

キャッシュレス決済とは、電子マネーやバーコード・QRコードによるスマホ決済などの現金以外で支払う方法で、現在では様々な企業が参入してサービスを提供しています。

利用した額に応じてポイントが付与されるだけではなく、キャッシュバックや手数料が割安になるなどメリットは沢山ありますので、自分のライフスタイルに合わせたサービスを利用しましょう。

ひとつの項目だけでは大幅な削減にはならないかも知れませんが、小さな積み重ねが家計を大きく助けることにも繋がりますので、家計の総決算で見直す機会を作りましょう。

その7. まとめです

50代おひとりさまの収入や貯蓄額、年金受給額に節税・節約方法と様々な観点からみていきましたが如何でしたでしょうか?

いつかはおひとりさまになり、その生活が長くなることが当たり前になりつつある超高齢社会。

新型コロナウィルス感染でこれまでの日常生活様式が大きく変化し、さらに先行き不透明感も高まりつつあります。

このような不安に対して50代からできることを考えると共に、これからおひとりさまの人生を充実させるためには、老後の資金がどれくらい必要なのか?という視点が重要になります。