年代別「平均貯蓄額」は右上がり傾向!ウチは平均以上か平均以下か

人生には、結婚や出産、住宅購入に加え、最近では介護など各世代で様々なライフイベントがあり、そのイベント毎に多額の費用がかかります。

また、コロナ禍で雇用や経済など先行きが不透明な中、同世代の貯蓄額やその内訳、さらに貯蓄をどの様にして増やせば良いのか、その方法が気になる方も多いのではないでしょうか。

そこで、先ずは世代別における貯蓄額の平均および中央値の内訳を詳しく見ていくことにしましょう。

その1. 世代別「貯蓄額」の平均・中央値はいくら?

金融広報中央委員会が令和3年に発表した「家計の金融行動に関する世論調査」の結果を見ていきましょう。

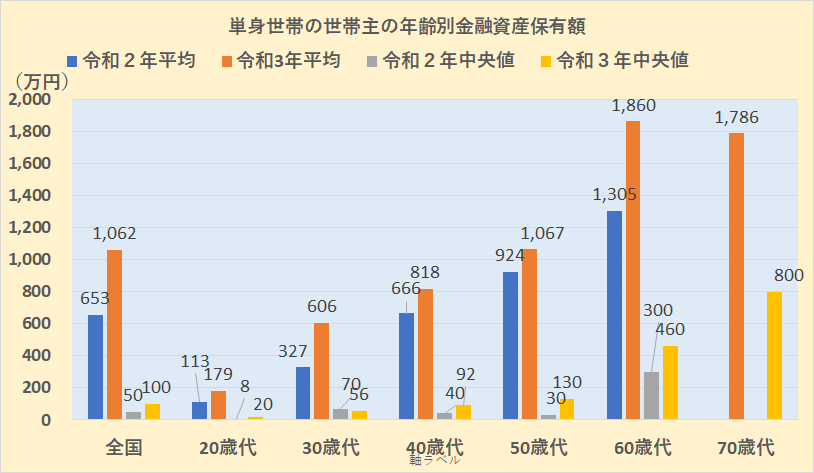

まずは、単身世帯の調査結果から貯蓄額の平均・中央値の金額を前年の金額と比較してみると、以下のようなグラフになります。

各年代共に昨年の平均・中央値の金額を上回る数値になっています。

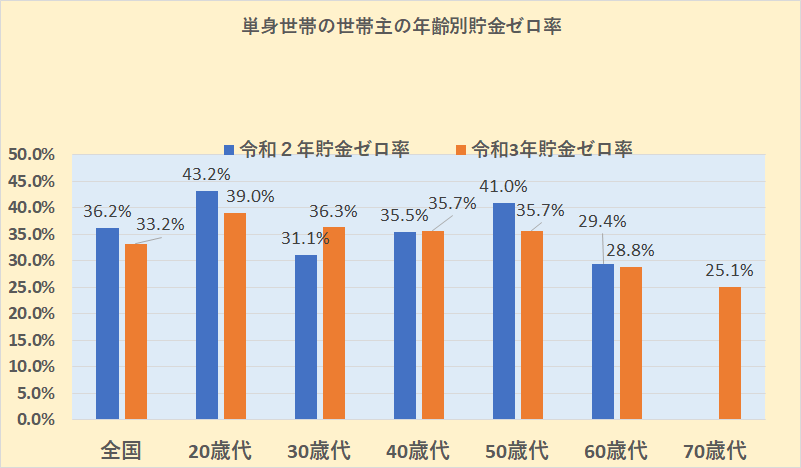

次のグラフをご覧ください。

金融資産非保有を示す「貯蓄ゼロ率」は、30歳代と40歳代を以外の世代で減少しており、コロナ禍で雇用や経済が厳しい中、貯蓄を着実に始めたり、増やしている人たちが増えてきていると思われます。

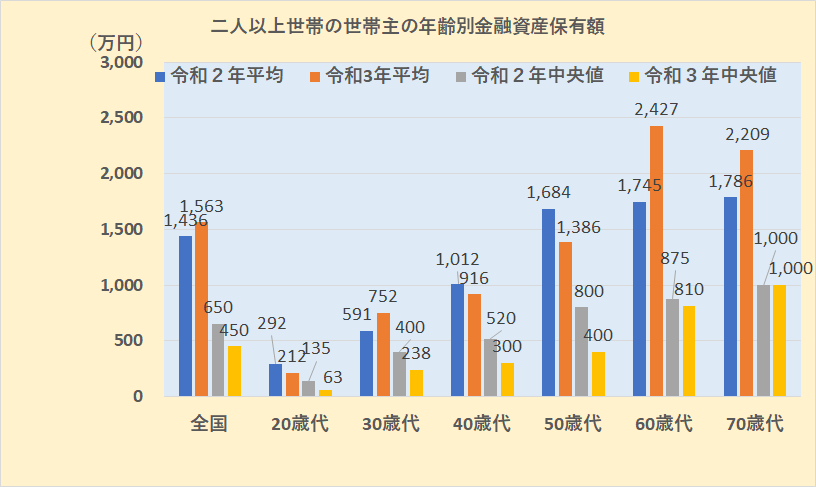

続いて、二人以上世帯の調査結果を同様に前年の金額と比較したグラフがこちらです。

単身世帯が貯蓄額を増やしているのに比べて、二人以上の世帯では、30歳代と6、70歳代は増えているものの他の世代は軒並み貯蓄額が減少しています。

さらに、中央値に関して言えば、全世代で数値が減少しており、単身世帯に比べて貯蓄を切り崩しながら生活をしている現状が見えてきます。

「平均値」の中には高額の貯蓄を保有している一部の富裕層も含まれているため、データを大きさの順に並べた時に中央にくる数値である「中央値」を参考にする方が、世間一般の実態を知るには参考になります。

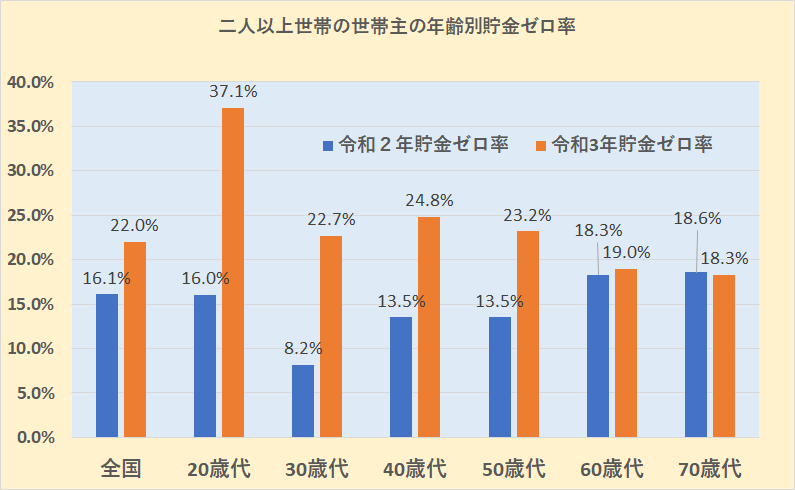

続いて、二人以上世帯における世代別の貯蓄ゼロ率のグラフです。

金融資産非保有を示す「貯蓄ゼロ率」は、70歳代を除く全世代で増加傾向にあります。

教育費や住宅ローンなど、支出する項目が多く、収入が減った分を貯蓄でカバーしようとした結果が貯蓄額の減少していることに繋がっているのでは無いでしょうか?

それでは、皆さんがどの様な金融資産を所有しているのか見ていきましょう。

その2. みんなの「貯蓄の内訳」とは

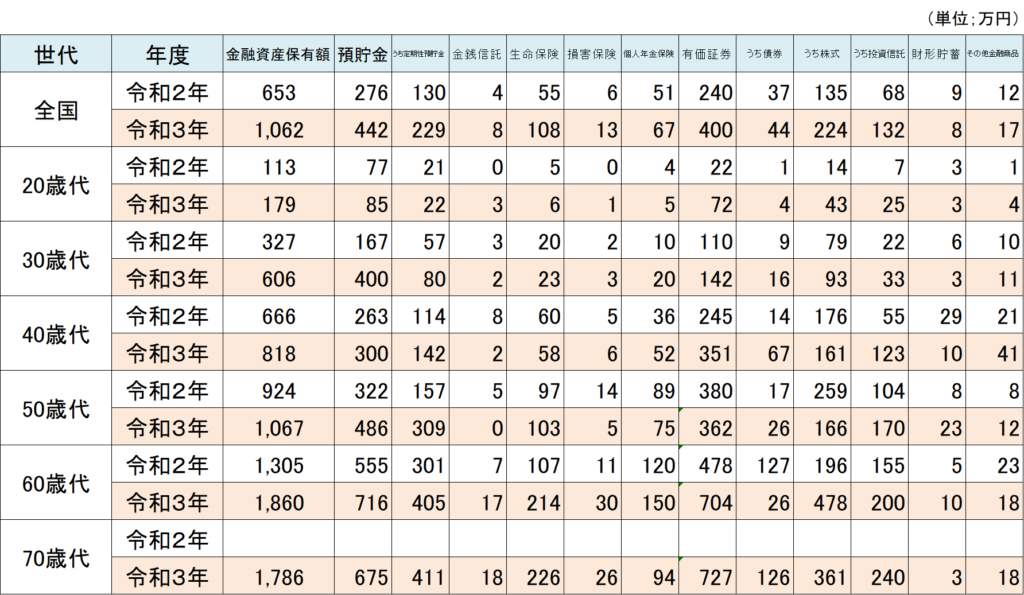

同じ調査結果から、単身世帯の貯蓄の内訳を昨年の金額と比較すると、このようになっています。

単身世帯では、全ての世代で金融資産保有額が増加しています。

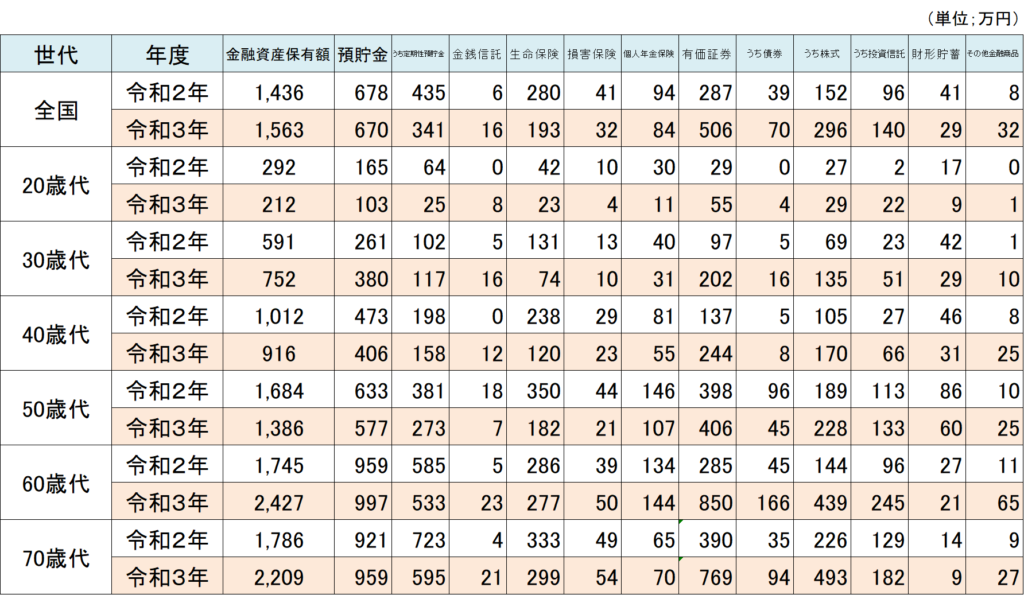

続いて二人以上世帯の貯蓄の内訳です。

二人以上の世帯では、減少している世代もあれば、増加している世代もあり、置かれた状況により、差が出て来ていると思われます。

内訳として、生命保険や株式や投資信託などの有価証券が増加しています。

最近は、小額から定期的に「投資」できる商品やサービスが多数出されていますので、それらを利用して貯蓄額を増やしていると思われます。

それでは、具体的に積極的な投資による貯蓄額を増やす方法をみていきましょう。

その3. 貯蓄額を増やすには

貯蓄額を増やす資産運用と言われても、なかなか手を出しにくいと感じられる方も多いかと思います。

確かに資産運用商品にはリスクが伴い、必ず利益が出るとは限りません。

その中でもリスクを軽減しながら資産運用が見込める商品をご説明します。

・積立投資信託

毎月定期的に決まった金額で金融商品を購入し、資産形成を図っていくものです。

少額の資金を長期間的に分散投資することで、リスクを軽減することができる運用方法です。

長期的に少しずつ投資金額を増やしていくため、短期間では大きなメリットを得られませんが、長期運用による複利での運用することにより、徐々に利益を積み重ねていくことが期待できます。

・つみたてNISA

積立投資信託と同じく、長期分散投資が可能で、リスクを軽減して運用ができるおすすめのものです。

つみたてNISAとは、毎月少額から積立ができ、分散投資により長期間の資産形成ができる制度です。

非課税で運用できるところは一般のNISAと同じですが、NISAが非課税期間最長5年なのに対して、つみたてNISAは最長20年まで非課税で運用できるメリットがあります。

これ以外にも様々な商品やサービスがあります。

いずれの方法も、金融商品へ「投資する」ことに変わりありません。

商品やサービスの内容や経済の状況によっては、運用結果が元本割れしてしまうこともあります。

そのため、メリットとデメリットをしっかりと理解したうえで、賢く活用することが大切です。

その4. まとめです

世帯別・年代別の貯蓄額の平均・中央値、貯蓄の内訳を見ていきました。ご自身の貯蓄額や内容と比べていかがでしょうか。

20歳代から30、40歳代へと年を重ねていくにつれ、収入が上昇するのに合わせて、貯蓄額も増える傾向にはありますが、それと同時に結婚や出産、マイホーム購入、子供の教育費など、ライフイベントにあわせて出費も増えることになります。

サラリーマンであれば、毎月安定した収入が得られるので、計画的に収入や支出をコントロールすることで、貯蓄することが可能です。

さらに、資産運用することで、貯蓄額をさらに増やすことも可能です

ライフイベントには多くのお金がかかります。

いきなり大金をためることはできませんので、ライフイベントごとに必要な資金を把握して、無理をせずにコツコツとお金をためて将来に備えましょう。

以上