年収500万円だったが…「将来もらえる年金額」に戦々恐々とする人、続々

将来、自分が受け取れる年金の受給額が幾らくらいになるかご存じですか?

いくらもらえるのかハッキリせずに、足りなかったらどうしよう?と不安を感じている方も多いのでは無いでしょうか?

そこで今回は、将来受け取れる年金額をシミュレーションすると共に、年金制度の仕組み、さらに老後資金を増やすために活用したい制度について説明します。

その1. 年収500万円の人は何%くらいいる?

国税庁が発表した「令和2年分(2020年)民間給与実態統計調査」によると、1年を通じて勤務した給与所得者の1人当たりの平均給与は433万円で、男女別にみると男性が532万円、女性が293万円となっています。

ですから今回は、男性の平均給与である年収が500万円の人は何%くらいいるのか調べてみましょう。

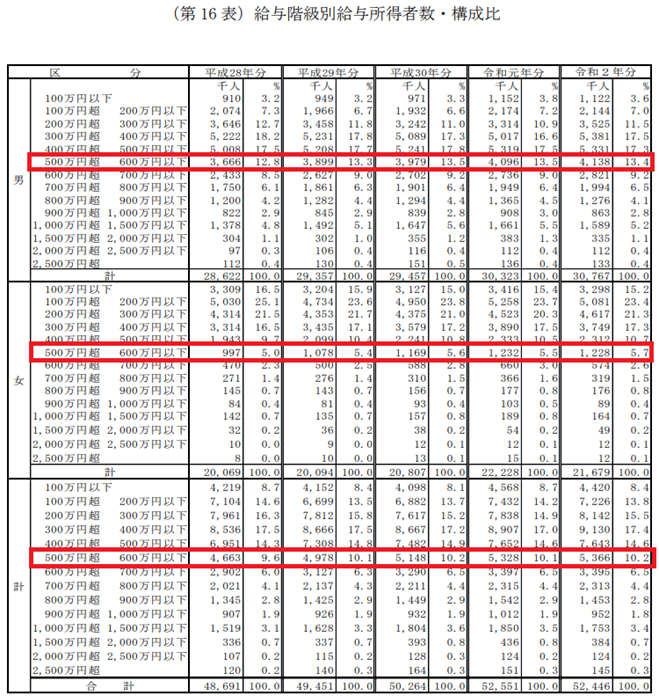

同じく国税庁が発表した「令和2年分(2020年)民間給与実態統計調査」を参考に、給与階級別の給与所得者数・構成比の表から見てみます。

出典:国税庁 「令和2年分 民間給与実態統計調査」

年収500万円を超えて600万円以下の人数は、男性で「413.8万人(13.4%)」、女性は「122.8万人(5.7%)」で、男性で1割強、女性では、5%とかなり少なくなっています。

男性と女性を合わせた合計でも「536.6万人(10.2%)」と約1割というのが実態のようです。

ちなみに全体のボリュームゾーンは300万円超400万円以下で「913万人(17.4%)」

男性でも300万円超400万円以下で「538万人(17.5%)」

女性では100万円超200万円以下で「508万人(23.4%)」

で500万円より下のゾーンになっています。

あなたの年収は、これを上回っていますか?それとも下回っていますか?

その2. 将来、年金はいくらもらえるのか?

続いて、あなたが将来年金をいくらもらえるのか見ていきましょう。

(1)公的年金制度の仕組み

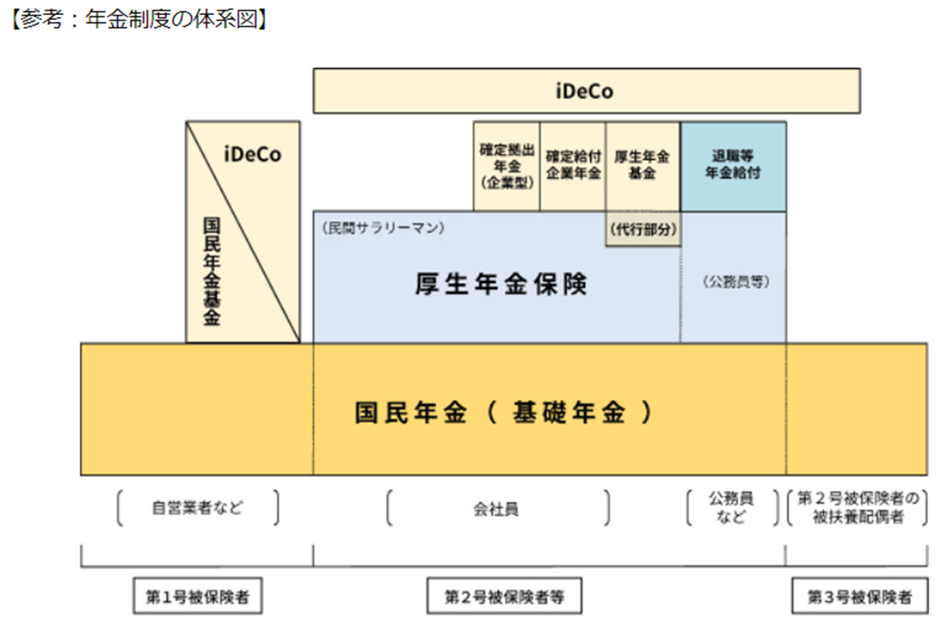

公的年金制度の仕組みは2種類あり、日本国内に住所があるすべての人が加入を義務づけられていて、働き方によって加入する年金制度が変わってきます。

①国民年金:日本国内に住所を有する20歳以上60歳未満のすべての人が加入するもので、老齢・障害・死亡により「基礎年金」を受けることができます

②厚生年金:厚生年金保険の制度を通じて国民年金に加入する第2号被保険者に分類され、国民年金の給付である「基礎年金」に加えて、「厚生年金」を受けることとなります

図にするとこのようになります。

(2)年金額はどうやって決まるのか?

①老齢基礎年金の場合は、国民年金に10年以上加入した人が65歳から受け取る、全国民に共通した年金です。

年金額は40年加入した場合に満額となり、加入年数がそれに満たない場合は、その期間に応じて減額されます。

計算式は、次のとおりです。

支給額=777,800円(月額64,816円)✕保険料納付月数/480か月

②老齢厚生年金の場合はやや複雑で、納めた月数や毎月の給与や賞与の金額によっても変わってきます。

65歳以降の老齢厚生年金受給額は、報酬比例部分に経過的加算と加給年金額を合算した金額になりますが、ここでは年金額の計算の基礎となる比例報酬部分のみでシミュレーションしていきます。

比例報酬部分の計算式は、加入期間が2003年(平成15年)3月までと4月以降で計算式が異なります。

2003年(平成15年)3月まで

平均標準報酬月額(≒平均月収)×7.125/1000×2003年3月までの加入月数

2003年(平成15年)4月以降

平均標準報酬額(≒平均月収+賞与)×5.481/1000×2003年4月以降の加入月数

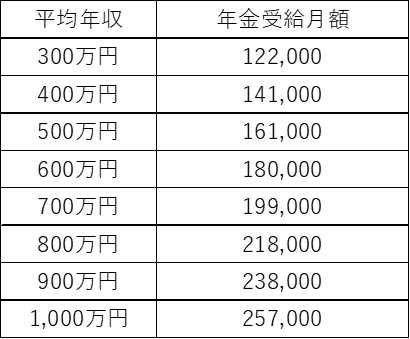

40年間勤務した場合に年収ごとにどれくらいの年金が受給できるのか、計算した結果がこちらの表です。

これは報酬比例部分を簡易的に計算し国民年金満額を加算して計算したものですが、年収500万円の人が受給できる金額は、月額で16万円ほどということになります。

従って、夫婦共に国民年金だけの加入であれば、夫婦が受給できる年金額は13万円、夫がサラリーマンで妻は専業主婦という夫婦が受給できる年金額が22.5万円、共働きという夫婦が受給できる年金額は32万円になります。

その3. 老後に備えるためには

ご自身が受け取れる年金額を算出できた方の中には、「年金額が少ない」と感じた方が多いのでは無いでしょうか?

今後、さらに少子高齢化が進んだり、社会情勢の変化によっては、受け取れる年金が減額されることも予想されます。

こうした事態に対応するには、早めに老後の資産づくりが大切になってきます。

いくつか具体的な方法について説明します。

①NISA(少額投資非課税制度)

NISAとは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからない制度です。

NISAには、成年が利用できる一般NISAとつみたてNISA、未成年が利用できるジュニアNISAの3種類があります。

一般NISAは、株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有できます。

つみたてNISAは、一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有できます。

ジュニアNISAは、株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有できます。

通常の株式投資や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかりますが、NISAは非課税となり優遇措置を受けられるので、是非利用してみてください。

②iDeCo

iDeCoとは、自分が掛金を拠出し、自分で運用し、資産を形成する年金制度です。

60歳に到達するまで掛金を拠出し、60歳以降に老齢給付金を受け取るという仕組みで、原則として60歳になるまで、資産を引き出すことはできません。

しかし、掛金全額が所得控除の対象となり、運用益も非課税です。

さらに、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となり、税制上の優遇措置が受けられますので、是非活用してみてください。

これ以外にも様々な商品やサービスがあります。

いずれの方法も、金融商品へ「投資する」ことに変わりありません。

商品やサービスの内容や経済の状況によっては、運用結果が元本割れしてしまうこともあります。

そのため、メリットとデメリットをしっかりと理解したうえで、賢く活用することが大切です。

その4. まとめ

ご自身が受け取れる年金額を計算してみましたが、老後の生活を支えるはずの公的年金は、現在の水準より下がる可能性があります。そういう事態に備える意味でも、現役時代からしっかり老後資金の準備を行っておく必要があります。

その必要性について早いうちから気付いた場合には、個人年金に加入したり、金融商品を購入するなど投資する方法で備えを始めるのも一つの方法です。

すぐに成果を上げることは難しいでしょうが、20年、30年後「あの時始めておいて良かった」と思えるような老後が過ごせるよう、これを機に考えてみては如何でしょうか?

【参考記事】

・国税庁 「令和2年分(2020年)民間給与実態統計調査」